企业转账私户这个疑问你有吗?

企业能不能给个人账户打钱?答案是肯定的!

那企业为什么给个人账户付钱?

凡事都要讲求一个事出有因,很多朋友问钇财税小编,能不能给私人账户打钱,我首先都要问问出于什么原因?世界上没有无缘无故的爱,更别说涉及到钱财,那更不可能随便来。

原因其实也很多,分红、报销、工资薪酬、个人给企业提供了货物、劳务、服务。这些情况下,企业都可能给个人账户打钱。

那么企业在向个人支付各类款项的时候需要注意哪些税收风险呢?

2企业向个人私户打钱

需注意这2大税收风险

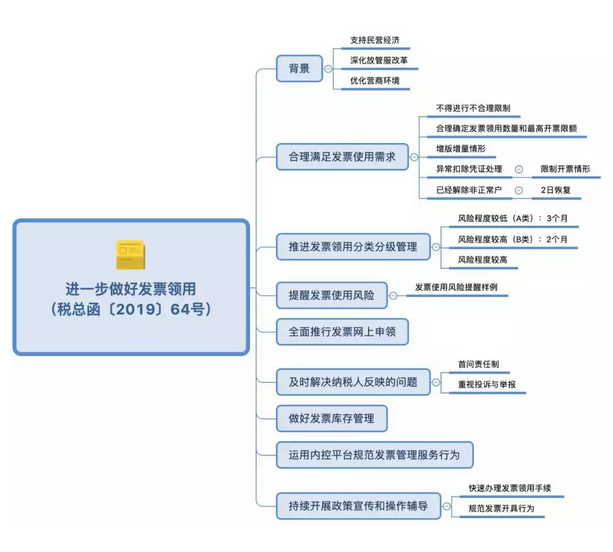

风险一:无法取得扣除凭证的风险

钱是你企业的一项资产,在资产负债表中体现为货币资金,你的资产支付出去了,资产减少了,资产=负债+所有者权益,那么肯定你要么负债减少,要么所有者权益减少,所有者权益减少和分配利润无关的话,那肯定会体现在利润表的成本费用中去。

既然钱花出去是用于成本费用开支,那么取得合法的扣除凭证就是理所当然的事情。取得这些凭证一方面是会计核算的需要,你需要各种证明业务真实性的原始凭证附件来记账,另一方面,你需要合法有效的扣除凭证来用于企业所得税税前扣除。

如果没有合法有效的凭证,那首先会计核算的真实准确性让人怀疑,另一方面所得税上也面临着无法扣除的损失。

而在日常经营活动中,支付给个人的款项一方面很难要到扣除凭证,一方面对于不同业务取得什么样的扣除凭证很多人也比较模糊,而因此带来的税务风险也不容忽视。

那我们应该取得什么样的扣除凭证呢?

这个其实要根据支付款项的性质来决定,税前扣除凭证按照来源分为内部凭证和外部凭证。

对于尚未办理税务登记的个人支付款项来说。

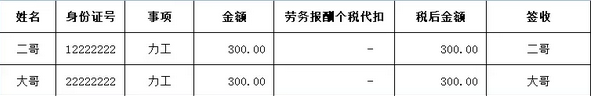

1、如果支出项目属于增值税应税项目。那么我们要么取得税务局代开的发票,要么满足小额零星经营业务,可以凭借载明个人姓名及身份证号、支出项目、收款金额等相关信息的内部凭证作为扣除凭证。

所以,要么取得个人代开的发票

要么自制内部凭证

这里特别要注意的是,对于自制内部凭证的使用问题,切记不能超纲。国家税务总局2018年28号公告对支付个人款项的扣除凭证取得问题开了一个方便之门,个人从事应税项目经营业务的销售额不超过增值税相关政策规定的起征点,支付方可以以内部凭证来作为税前扣除凭证。但是千万不要有这个方便之门而大行方便,随意乱用。

这里主要风险点在于对于个人按次还是按期适用起征点的问题,因为按次金额肯定小,按期金额大一些,如果用错了政策就会产生纳税风险,你所适用的扣除凭证不被税务认可而被纳税调整。对于个人按次还是按期这个问题上,目前对于未办理税务登记或临时税务登记的小规模纳税人,除特殊情况外,都是执行按次。

也就是说,企业支付个人款项,属于增值税应税范围的,每次超过500,就不能使用内部凭证作为扣除凭证了。而应该取得个人代开的发票。

2、如果支出项目不属于增值税应税项目,那么可以以内部凭证作为税前扣除凭证,这里最典型的就是支付员工工资使用的工资表这个内部凭证。

风险二:个人所得税代扣代缴的风险

向个人账户支付款项,是否代扣个人所得税?工资薪金要代扣代缴个人所得税我们可能都觉得必须这么做,但是对于属于增值税应税项目的一些项目款项,我们很多时候都没有这个意识,特别是有些取得了发票的款项,我们更不会产生代扣代缴的意识。这也就产生了相应的纳税风险。

其实,按照《中华人民共和国个人所得税法》规定,应该缴纳个人所得税的个人所得一共有九项。

(一)工资、薪金所得;

(二)劳务报酬所得;

(三)稿酬所得;

(四)特许权使用费所得;

(五)经营所得;

(六)利息、股息、红利所得;

(七)财产租赁所得;

(八)财产转让所得;

(九)偶然所得。

而国家税务总局公告2018年第61号关于发布《个人所得税扣缴申报管理办法(试行)》的公告规定,实行个人所得税全员全额扣缴申报的应税所得包括:

(一)工资、薪金所得;

(二)劳务报酬所得;

(三)稿酬所得;

(四)特许权使用费所得:

(五)利息、股息、红利所得;

(六)财产租赁所得;

(七)财产转让所得;

(八)偶然所得。

我们一对比,可以发现,只有经营所得不属于实行个人所得税全员全额扣除申报的范围。

什么意思呢?也就是说,扣缴义务人在向个人支付所得时候,除了对方是经营所得,其他都属于实行全员全额扣除范围的所得,扣缴义务人应该依法代扣代缴其个人所得税。

那什么是全员全额呢?

全员全额申报,也就是说,不管支付金额大小,扣缴义务人应该向主管税务机关报送其支付所得的所有个人的有关信息、支付所得数额、扣除事项和数额、扣缴税款的具体数额和总额以及其他相关涉税信息资料。

所以,不管你是支付工资薪金、还是劳务报酬,亦或是给个人分红你都应该依法代扣代缴个人所得税。

扣缴义务人应扣未扣税款的,依照《中华人民共和国税收征收管理法》及其实施细则的有关规定处理。

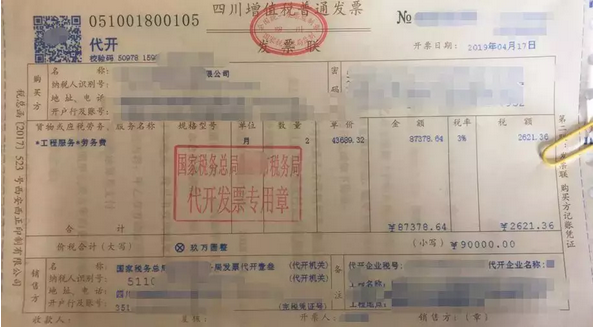

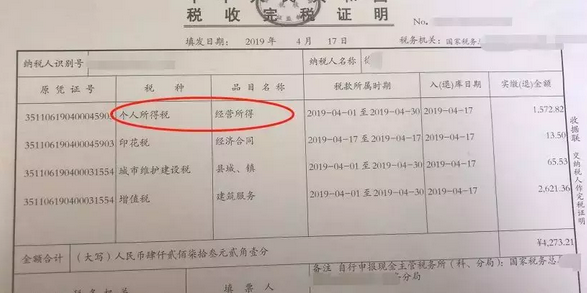

当然,有一种是不需要的,那就是个人代开发票被税务机关比照个体工商核定征收了个人所得税的,这种是没有代扣代缴义务的。如何判断呢?最简单粗暴的方式就是看代开发票时候取得的完税证明上面的品目名称。

比如这张代开发票就不需要支付方再履行代扣义务了.

完税证明显示,其实按照经营所得核定了个人所得税。

在文章的最后补充一下大家比较关心的:到底个人账户进账多少会被查?

中国人民银行在2007年3月1日施行了《人民币大额和可疑支付交易报告管理办法》,它是根据《中华人民共和国反洗钱法》、《中华人民共和国中国人民银行法》等法律规定的,经2006年11月6日第25次行长办公会议通过。

这个办法主要为了加强对人民币支付交易的监督管理,规范人民币支付交易报告行为,防范利用银行支付结算进行洗钱等违法犯罪活动。

在这个办法中专门明确指出了监管的范围,“本办法所称人民币支付交易,是指单位、个人在社会经济活动中通过票据、银行卡、汇兑、托收承付、委托收款、网上支付和现金等方式进行的以人民币计价的货币给付及其资金清算的交易。”

中国人民银行及其分支机构负责支付交易报告工作的监督和管理。

中国人民银行建立支付交易监测系统,对支付交易进行监测。

并且要求金融机构的营业机构设立专门的反洗钱岗位,建立岗位责任制,明确专人负责对大额支付交易和可疑支付交易进行记录、分析和报告。

一、对于大额支付交易的规定

在办法中,对大额交易进行了定义:

(1)法人、其他组织和个体工商户(以下统称单位)之间金额100万元以上的单笔转账支付;

(2)金额20万元以上的单笔现金收付,包括现金缴存、现金支取和现金汇款、现金汇票、现金本票解付;

(3)个人银行结算账户之间以及个人银行结算账户与单位银行结算账户之间金额20万元以上的款项划转。

所以这个问题的答案也就有了,就是上面这些金额。

如果发生了大额交易,金融机构要执行以下操作:

大额转账支付由金融机构通过相关系统与支付交易监测系统连接报告。并在交易发生日起的第2个工作日报告中国人民银行总行。

大额现金收付由金融机构通过其业务处理系统或书面方式报告。并在于业务发生日起的第2个工作日报送人民银行当地分支行,并由其转报中国人民银行总行。

二、对于可疑交易的管理办法

另外,我认为有必要再对可疑交易说一下,因为这里面也牵扯到金额。

(1)短期内资金分散转入、集中转出或集中转入、分散转出;

(2)资金收付频率及金额与企业经营规模明显不符;

(3)资金收付流向与企业经营范围明显不符;

(4)企业日常收付与企业经营特点明显不符;

(5)周期性发生大量资金收付与企业性质、业务特点明显不符;

(6)相同收付款人之间短期内频繁发生资金收付;

(7)长期闲置的账户原因不明地突然启用,且短期内出现大量资金收付;

(8)短期内频繁地收取来自与其经营业务明显无关的个人汇款;

(9)存取现金的数额、频率及用途与其正常现金收付明显不符;

(10)个人银行结算账户短期内累计100万元以上现金收付;

(11)与贩毒、走私、恐怖活动严重地区的客户之间的商业往来活动明显增多,短期内频繁发生资金支付;

(12)频繁开户、销户,且销户前发生大量资金收付;

(13)有意化整为零,逃避大额支付交易监测;

(14)中国人民银行规定的其他可疑支付交易行为;

(15)金融机构经判断认为的其他可疑支付交易行为。

上面中所说的的“短期”,指10个营业日以内。

如果金融机构在办理支付结算业务时,发现有客户符合上面可疑交易所列情形的,应记录、分析该可疑支付交易,填制《可疑支付交易报告表》后进行报告。

政策性银行、国有独资商业银行、股份制商业银行的营业机构发现可疑支付交易的,需要报送一级分行。一级分行经分析后应于收到《可疑支付交易报告表》后的第2个工作日报送中国人民银行当地分行、营业管理部、省会(首府)城市中心支行,同时报送其上级行。

城市商业银行、农村商业银行、城乡信用合作社及其联合社、外资独资银行、中外合资银行和外国银行分行营业机构发现可疑支付交易的,要把报告表报送中国人民银行当地分行、营业管理部、省会(首府)城市中心支行和其他地市中心支行。中国人民银行其他地市中心支行于收到《可疑支付交易报告表》后的第2个工作日报送所在省的中国人民银行分行、营业管理部、省会(首府)城市中心支行。

最后送你2点善意提醒:

1、各位老板、会计,正常交易要小心转账问题,不是说咱们的户头有多少钱没多少钱,而是现在税局和银行信息同步,有时候银行不一定有兴趣查你,但税局可能很关心贵公司最近的收入与支出呀…

2、企业千万不要存在侥幸心理!只要检测出动态数据比对不对,税负率偏低,系统会自动预警。想要节税应采取合法合规途径,而不是走私账逃税漏税!

扫码二维码关注钇财税

扫码二维码关注钇财税

4006-888-668

4006-888-668